POINTS CLÉS

-

Les obligations de maturité courte sont susceptibles d'offrir des rendements plus élevés mais comportent en général un risque de réinvestissement plus important, tandis que les stratégies à plus long terme peuvent proposer des flux de revenus plus fiables

-

Les investisseurs soucieux d'optimiser leurs performances corrigées du risque doivent être conscients du fait que les obligations de maturité longue peuvent présenter une corrélation négative avec la performance des actifs de croissance, offrant ainsi une diversification aux portefeuilles multi-actifs

-

Les objectifs des investisseurs sont déterminants dans le choix entre les deux stratégies d'investissement. La liquidité potentielle et les taux du marché en vigueur sont à mettre en regard de la diversification et de la capacité à couvrir leur passif

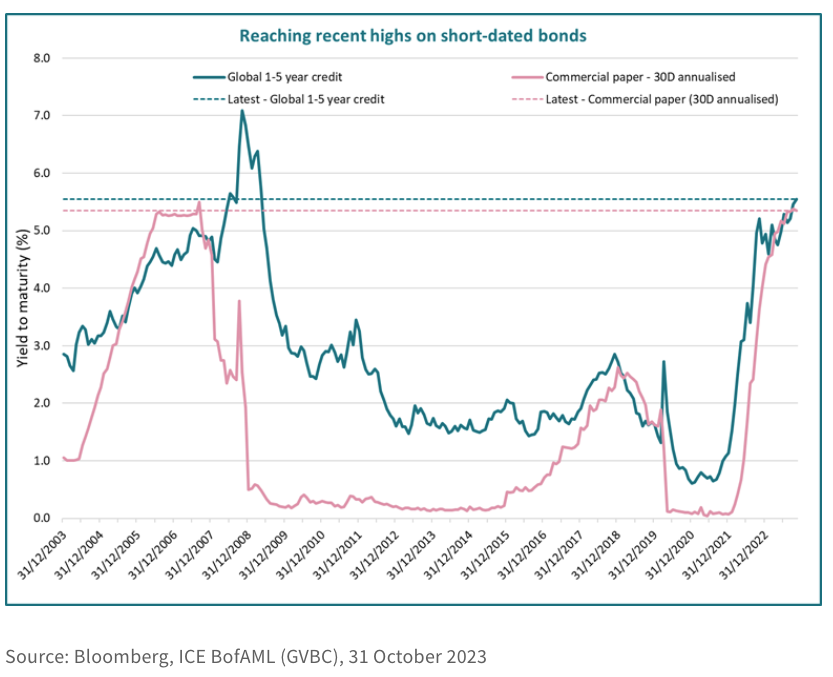

Les rendements du marché monétaire et des obligations de maturité courte (de un à cinq ans) affichent leur niveau le plus élevé depuis la fin de la crise financière mondiale de 2008/2009 (cf. graphique ci-dessous).

Les investisseurs peuvent logiquement être tentés d'allouer davantage de capitaux à ces stratégies, non seulement en raison de leur attrait par rapport aux niveaux observés récemment, mais aussi parce qu'elles peuvent offrir un rendement identique, voire supérieur, à celui de stratégies équivalentes à plus long terme.

Cet attrait est également le fruit des troubles récents et persistants causés par le mouvement sans précédent qu'ont connu les rendements (passant de niveaux planchers records à des sommets inégalés) dans un contexte où les banques centrales s'efforcent de lutter contre une inflation galopante et tenace. Il semble qu'une duration moins élevée soit synonyme de risque moins élevé, du moins si l'on se réfère à l'histoire récente.

L'autre aspect est la courbe relativement plate des spreads de crédit (écart de rendement entre les obligations d'État et les obligations d'entreprise de même échéance). Cette courbe relativement plate signifie que les investisseurs ne sont pas davantage rémunérés (et le sont même parfois moins) lorsqu'ils prêtent sur une période plus longue pour le même niveau de risque émetteur, ce qui semble paradoxal compte tenu des risques supplémentaires et des imprévus susceptibles de survenir au fil du temps.

Toutefois, cela ne signifie pas nécessairement que les stratégies obligataires à duration plus longue sont moins attrayantes pour les investisseurs. Voici trois raisons pour lesquelles nous pensons qu’elles peuvent être tout aussi intéressantes, sinon plus, que leurs homologues à plus courte échéance.