Qu'il s'agisse d'obligations vertes ou bleues, d'obligations sociales ou de rhino bonds, l'investissement d'impact offre un vaste éventail de possibilités, qui ne cesse de croître. Mais indépendamment de l'opportunité considérée, attention à l'impact washing.

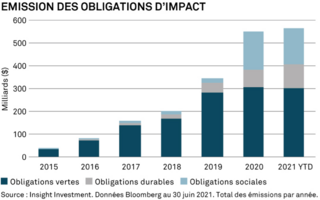

Loin d'être une opportunité de niche, l'investissement d'impact permet aux investisseurs de placer leur argent de manière à promouvoir des effets environnementaux ou sociaux positifs. Cette approche est de plus en plus populaire. Alors que les émissions d'obligations à impact ne représentaient qu'environ 50 milliards de dollars en 2015, leur volume annuel a atteint pas moins de 500 milliards de dollars en 2020¹ et les émissions du premier semestre 2021 sont supérieures à celles de l'ensemble de l'année 2020².

Cette croissance a été soutenue par des facteurs d'attraction et d'incitation, qui peuvent être résumés comme suit :

Évolution des attitudes – Alors que la société et les générations évoluent pour intégrer les valeurs et priorités des « millennials » et de la « génération Z », les investisseurs recherchent de plus en plus des entreprises qui prennent en compte leur impact environnemental et sociétal.

Démonstration de l'engagement envers des impacts environnementaux et sociétaux positifs – De plus en plus d'entreprises reconnaissent l'importance de soutenir les communautés et les environnements locaux. Pour les entreprises, les multinationales et les États, l'émission d'obligations à impact peut représenter une occasion de démontrer leur engagement envers les stratégies de durabilité et de participer à des efforts plus larges tels que l'accord de Paris et les objectifs de développement durable des Nations unies.

Pression réglementaire – Dans certains secteurs, tels que les services aux collectivités, la réglementation a menacé les modèles économiques des entreprises et, sans changement, l'avenir de certains acteurs de secteurs tels que l'énergie pourrait être compromis. Par exemple, les engagements visant à abandonner progressivement l'énergie issue du charbon nécessitent des technologies de remplacement qui doivent être financées.

Facilité d'émission – Il est plus aisé que jamais de faire son entrée sur le marché avec une obligation d'impact. Les initiatives de conseil et de soutien à l'attention des émetteurs se multiplient (portées par des organismes tels que l'International Capital Market Association) et les investissements d'impact sont de plus en plus demandés par les investisseurs.

Jusqu'à présent, le marché des obligations à impact était dominé par les obligations vertes, qui financent des projets ayant pour objectif de contribuer à une économie neutre en carbone, de protéger l'environnement ou d'accroître la résilience et l'adaptation au changement climatique. Les obligations vertes ont lancé le marché des obligations à impact en 2007, lorsque la Banque européenne d'investissement a lancé sa première émission de ce type. Toutefois, durant ces cinq dernières années, les obligations sociales et durables ont semblé rattraper leur retard.

Les projets financés par les obligations sociales visent à résoudre ou atténuer un problème social spécifique ou produire des effets sociaux positifs. Ils ciblent souvent des services essentiels tels que les soins de santé, l’éducation et les services financiers, les logements abordables et les infrastructures de base comme l’assainissement, les transports et l’eau potable. Au cours de l'année écoulée, des obligations sociales ont également été émises pour contribuer à financer l'activité de réponse médicale au Covid-19, par exemple dans les domaines de la recherche et du développement, ainsi que les mesures d'ordre social.

La troisième grande catégorie d'obligations à impact, les obligations durables, permet de financer des projets à la fois verts et sociaux.

Les marchés de plus petite taille incluent les obligations bleues, qui se concentrent sur les projets marins et océaniques, les obligations de genre, qui visent à promouvoir l'égalité des sexes et les opportunités en la matière, et les obligations de transition, qui aident les entreprises de tous types dans leur transition vers une économie faible en carbone. En 2021, la Banque mondiale a lancé des « rhino bonds » pour un montant de 45 millions de dollars, dont le rendement dépendra du succès de l'augmentation du nombre de rhinocéros noirs dans la nature.

Impact washing

Si la croissance et l'acceptation des obligations à impact sont généralement considérées comme un moteur de changement favorable, les investisseurs doivent connaître les produits qu'ils achètent. Les normes de divulgation peuvent être laxistes. Cela ouvre la voie à l'« impact washing », une pratique selon laquelle les émetteurs prétendent à tort se concentrer sur un impact, alors qu'ils ne fournissent que des preuves maigres ou superficielles en ce sens. Voilà qui ne facilite pas les choses à l'heure de comparer les obligations d'impact, tant lors de l'émission que du reporting. De la même manière, l'absence de reporting cohérent nuit à la capacité des investisseurs à déterminer si les produits des obligations sont utilisés comme annoncé ou si les titres désignés comme obligations d'impact n'en ont en fait que le nom.

L'International Capital Market Association (ICMA) a tenté de remédier à ce problème en élaborant une série de principes volontaires. Les Principes régissant les obligations vertes de l'ICMA définissent des normes de transparence et de divulgation dans le but d'aider à promouvoir « l'intégrité dans le cadre du développement du marché des obligations vertes ». Ses Principes régissant les obligations sociales et ses Principes régissant les obligations durables poursuivent des objectifs similaires.

La croissance du marché des obligations à impact offre un plus grand choix aux investisseurs qui cherchent à relever les défis liés au changement climatique et aux inégalités. Cependant, l'efficacité et la pertinence de l'investissement varient d'une obligation d'impact à l'autre et les investisseurs doivent toujours s'appuyer sur des processus solides afin d'analyser chaque émission et d'effectuer un choix judicieux.

¹ ESG Clarity. 04 février 2021.

² Insight Investment. 29 avil 2021.