Créé en 2012 afin d’assister financièrement les pays et les banques en difficulté, le Mécanisme européen de stabilité (MES) s’appuie sur une équipe d’une trentaine de collaborateurs financiers. Outre l’activité inhérente de prêts, la fonction finance de l’institution doit également gérer des problématiques de placements financiers pour rémunérer le capital apporté par les Etats.

Mardi 21 octobre, 8 heures du matin, à Luxembourg. En raison de bonnes conditions de marché, les équipes financières du Mécanisme européen de stabilité décident de lancer une émission obligataire d’une maturité de deux ans. Une première sur une telle échéance pour l’institution. En contact téléphonique avec les banquiers des trois établissements retenus pour organiser le placement, Siegfried Ruhl, responsable du financement de l’institution, assiste alors, depuis son ordinateur, à l’ouverture des livres d’ordres. Dans la salle des marchés, qui compte une quinzaine de membres, l’ambiance est studieuse. «A la différence des émissions de court terme (bills auctions), qui sont placées électroniquement auprès de toutes les banques du groupe, les émissions de moyen-long terme relèvent principalement du travail des banques arrangeuses en coopération avec notre département financements, précise Christophe Frankel, directeur général délégué du MES en charge des finances. Dans ce cas, notre rôle consiste à piloter le bon déroulement de l’opération, avant d’en valider la taille et le prix.» Interrogeant régulièrement Siegfried Ruhl, en relation quasi permanente avec les banquiers, Christophe Frankel est rapidement rassuré. Malgré la proposition d’un rendement proche de 0 %, la demande est au rendez-vous. Alors que l’institution souhaite lever 4 milliards d’euros, les ordres dépassent rapidement 5,8 milliards. A 12 h 30, les livres sont fermés, et les collaborateurs de Christophe Frankel satisfaits des conditions de financement obtenues : la rémunération versée s’établit à 0,04 %.

Des prérogatives liées aux marchés financiers

Si la manière de mener cette opération peut présenter des similitudes avec celle conduite par la direction financière d’un grand émetteur «corporate», dans la mesure où le MES emprunte et place, la comparaison s’arrête toutefois là. En effet, bien que Christophe Frankel dispose du titre de directeur financier, son département fonctionne différemment de celui d’un grand groupe. Une situation qui s’explique d’abord par la nature du MES. «Notre rôle consiste à mettre en œuvre ce que les Etats européens, qui sont nos «actionnaires», ont décidé, rappelle-t-il. A la différence de la fonction finance d’une société classique, nous intervenons donc peu durant le processus décisionnel, mais essentiellement en bout de chaîne pour l’exécution.»Cette caractéristique a des répercussions directes sur le mode de fonctionnement des équipes.«Dans la mesure où nous devons réagir dans des délais très brefs une fois que les décisions politiques ont été prises, nous devons sans cesse essayer d’anticiper les annonces afin d’être le plus rapidement opérationnel, explique Christophe Frankel. Parfois, il arrive que nous nous préparions pour rien. Bien que cela puisse être perçu comme la partie la plus aléatoire de notre travail, cette anticipation permanente est absolument nécessaire pour pouvoir faire face à toute éventualité.»

L’autre distinction majeure par rapport à une direction financière d’entreprise concerne le périmètre couvert par Christophe Frankel. En effet, la fonction finance du MES n’intègre pas de département en charge de la comptabilité, qui est rattaché au secrétariat général. Un choix opéré dès la création de l’institution, dans un souci d’harmonisation des prérogatives des équipes financières. «Nos principales missions reposent sur la réalisation d’émissions court terme et obligataires, sur l’octroi de financements aux Etats membres bénéficiaires et sur la gestion du bilan du MES, rappelle Christophe Frankel. L’ensemble de ces activités présente un lien avec les marchés financiers. Dans la mesure où la comptabilité n’entre pas dans ce cadre, nous avons jugé pertinent de la dissocier de ma fonction.»

Un processus d’émission partiellement externalisé

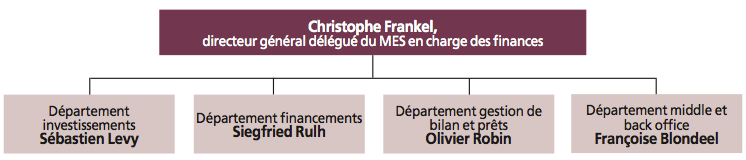

De ce fait, les équipes de Christophe Frankel, expérimentées et hétérogènes en termes de profils – tant sur le plan des nationalités (elles sont une trentaine à cohabiter au MES) que du parcours professionnel (secteur privé et parapublic) –, se répartissent en quatre départements seulement. Particulièrement sollicitée les jours d’émission, la direction financements et relations investisseurs, qui compte 10 personnes, a donc en charge la politique d’émission de l’institution. Celle-ci est directement corrélée aux programmes d’aides souscrits par les Etats demandeurs. Pour des raisons de coût, une partie du processus relatif à cette mission a été externalisée. «Une grande partie des tâches de back-office des investissements, à savoir les reportings liés à chaque opération et le règlement-livraison des titres, sont confiées à un prestataire externe, indique Christophe Frankel. Celles-ci nécessitent en effet une main-d’œuvre importante et de lourds investissements dans les systèmes informatiques afin notamment de garantir la sécurité des flux. L’intérêt stratégique à internaliser ces tâches étant limité, nous avons fait ce choix dans le souci d’obtenir le meilleur rapport coût-efficacité. Le middle-office et les opérations de contrôle sont, quant à elles, entièrement internalisées.»

Autre prérogative de ce département, les relations avec les investisseurs revêtent une importance capitale. «L’institution étant récente, un gros travail de pédagogie doit être réalisé auprès des marchés pour leur décrire notamment les différences entre le MES et le FESF, le Fonds européen de stabilité financière (voir encadré), notre mode de fonctionnement et notre stratégie en termes de produits et de modalités de financement», explique Christophe Frankel. A titre personnel, ce dernier effectue ainsi en moyenne huit roadshows par an, auxquels s’ajoutent plusieurs autres. Le MES n’émettant à ce jour qu’en euros pour des considérations de systèmes d’information (voir encadré), ces rencontres se limitent essentiellement à l’Europe.

Une politique de placements conservatrice

Aux côtés des problématiques de financement, la fonction finance du MES doit également gérer celles relatives aux investissements. En effet, l’institution dispose d’un capital de 700 milliards d’euros, apporté par les Etats. En réalité, sur ce montant total, seuls 80 milliards d’euros sont d’ores et déjà en possession du MES, le solde étant «appelable» en cas de nécessité. Même si cette part est relativement limitée par rapport à la dotation globale, la gestion de cette enveloppe n’en reste pas moins ardue. Afin de rémunérer les fonds propres mobilisés, ces derniers sont investis. Mais le cahier des charges imposé à cette équipe de six collaborateurs est particulièrement rigoureux. «Conformément à nos statuts, nous ne pouvons pas investir dans n’importe quel produit, signale Christophe Frankel. En effet, dans un souci de protection du capital, les Etats, à travers un comité des risques et notre comité d’investissement, nous imposent de ne procéder qu’à des placements sûrs, tant en termes de risque de taux que de crédit. Par exemple, nous avons pour l’instant l’interdiction d’investir dans des titres notés en dessous de AA. De ce fait, notre base d’actifs éligibles est extrêmement restreinte.»

Se limitant à des produits de taux (titres court terme, obligations…) émis pour l’essentiel par des organisations internationales (BEI…) et des Etats, jugés moins risqués, les placements sont réalisés sur des maturités allant jusqu’à un an pour une partie minoritaire du portefeuille, et sur un horizon moyen de risque d’environ trois ans pour la partie principale. Particularité de cette activité d’investissement : elle est gérée uniquement en interne. «Nous ne recourrons pas à des produits commercialisés par des banques ou des sociétés de gestion, mais nous investissons directement, sur le marché primaire ou secondaire, témoigne Christophe Frankel. De la sorte, nous avons une maîtrise des prix et une connaissance exacte de nos expositions.» Chaque jour, un reporting synthétique retraçant ces dernières est publié à destination du management et des équipes en charge du contrôle des risques. Des rapports sont également produits sur une base mensuelle. A la différence du reporting quotidien, ils sont notamment diffusés aux Etats membres, qui peuvent ainsi assurer un suivi régulier de la stratégie de placement. «Afin de fluidifier le processus, nous sommes en train de mettre en place un site Internet réservé, qui permet à ces derniers d’accéder quand ils le souhaitent à ces reportings», indique Christophe Frankel.

Des négociations en direct avec les Etats

La troisième direction figurant dans le périmètre de Christophe Frankel s’occupe de la gestion actif-passif (asset and liability management, ALM). Une mission déterminante pour le MES au regard du décalage entre ses rentrées et ses sorties de capitaux.«Les prêts que nous accordons aux pays affichent des maturités très longues, d’une durée moyenne de près de 20 ans, souligne Christophe Frankel. Or, les fonds que nous leur allouons sont levés sous notre signature sur les marchés, mais sur des échéances allant de quelques mois à quelques années, pour une maturité moyenne de sept ans. Comme notre propre dette arrive régulièrement à maturité, tandis que les remboursements opérés par les pays emprunteurs sont davantage espacés, nous devons impérativement compenser ce décalage, en réempruntant régulièrement.» Dans ce contexte, le département ALM (six membres) mesure le risque de liquidité, afin de s’assurer que les remboursements que doivent effectuer le FESF et MES sont bien couverts par des ressources disponibles. «Ces équipes dressent un reporting hebdomadaire, qui permet aux départements financements et investissements de savoir précisément, sur un horizon de deux ans, les sommes qu’ils devront respectivement emprunter et placer», informe Christophe Frankel.

Une autre tâche incombe à deux autres personnes, rattachées à cette direction. Celles-ci sont en effet chargées des discussions avec les Trésors emprunteurs en ce qui concerne les modalités des prêts. «C’est la seule tâche pour laquelle mes équipes sont en lien direct avec les Etats», souligne Christophe Frankel. En termes de coût réclamé aux Etats, le MES répercute son propre coût de financement, auquel s’ajoute une prime limitée. L’essentiel du travail a cependant porté sur les renégociations de lignes existantes. «Cela a été le cas avec la Grèce, qui a négocié avec les Etats pour différer ses versements d’intérêt, rappelle Christophe Frankel. Nous avons ensuite dû revoir l’ensemble des clauses des documentations juridiques, ce qui représente un travail colossal.»

Une mission de contrôle renforcée

Enfin, un quatrième département, de 10 collaborateurs, se voit confier la supervision du travail de l’ensemble de ces équipes. En charge du middle et du back-office, celui-ci a deux principales missions. La première consiste à vérifier que les opérations de financement ont été correctement exécutées. «Nous nous assurons notamment que le process effectué par les prestataires externes après chaque émission est complet et que les fonds levés auprès des investisseurs nous sont transférés dans les délais impartis», illustre Christophe Frankel. La seconde prérogative de cette direction porte davantage sur les tâches menées en interne : vérification que les placements réalisés respectent bien les critères d’investissement fixés, que les numéros de comptes et les montants émis ou prêtés sont bien renseignés… «Dès qu’une anomalie est détectée, le département concerné, la direction des risques et moi-même sommes alertés, explique Christophe Frankel. Les contrôles étant journaliers, les irrégularités éventuelles font l’objet d’un examen approfondi et sont rapidement corrigées.»

Même si ce modus operandi donne entière satisfaction à Christophe Frankel, celui-ci compte aller plus loin. «Parmi les chantiers que nous engagerons prochainement, nous souhaitons renforcer l’automatisation des processus, prévient-il. Ce faisant, l’information sera accessible plus rapidement, car elle impliquera moins de saisies manuelles. En outre, grâce à cela, les équipes concernées auront davantage de temps à consacrer aux activités de contrôle.» Une évolution à laquelle les actionnaires du MES sont particulièrement sensibles. En effet, en période d’austérité budgétaire, les Etats veulent s’assurer que leur argent est utilisé à bon escient et, surtout, que leur capital, comme celui d’un bon père de famille, est bien protégé !

Des effectifs qui devraient se stabiliser

Comptant actuellement une trentaine de collaborateurs, les équipes de Christophe Frankel ont fortement augmenté depuis quatre ans. «Au moment de la création du Fonds européen de stabilité européenne (FESF), nous étions moins de cinq personnes», se remémore ce dernier. Cette hausse des effectifs s’explique principalement par deux facteurs :

- une augmentation du nombre de pays bénéficiaires : depuis le lancement du FESF, puis du Mécanisme européen de stabilité, des aides ont notamment été octroyées à l’Irlande, au Portugal, à la Grèce et à Chypre. «Une fois la décision d’octroyer une aide financière à un pays entérinée par les Etats de la zone euro, les modalités de financement sont élaborées par les équipes, en collaboration avec le ministère des Finances concerné, témoigne Christophe Frankel. Il a donc fallu recruter pour faire face à l’augmentation de l’activité de prêts.» ;

- des compétences internalisées : Le FESF n’ayant pas, à sa constitution, les infrastructures nécessaires pour émettre de la dette, cette tâche avait été confiée à l’agence de dette allemande, conformément aux souhaits des ministres européens des Finances. Dans un souci de gagner en autonomie, le choix a été fait de transférer cette prérogative lors de la mise en place du MES en octobre 2012. «A ce titre, nous avons embauché une dizaine de collaborateurs pour s’en occuper», ajoute Christophe Frankel.

Le périmètre actuel des équipes financières n’a a priori pas vocation à évoluer à l’avenir. «Le MES étant chargé d’intervenir en cas de crise, il est essentiel que sa structure soit flexible, insiste Christophe Frankel. Ainsi, nous devons être capables de renforcer les équipes en période compliquée, et de les réduire en temps d’accalmie. Or, cette seconde condition peut difficilement être atteinte lorsque le nombre de collaborateurs recrutés est trop important.»

Des émissions et des placements en devises étrangères bientôt possibles

A ce jour, le MES ne peut procéder qu’à des émissions ainsi qu’à des placements en euros. Une caractéristique qui ne relève pas des statuts de l’institution, mais qui s’explique par la configuration actuelle de ses systèmes d’information. «Lorsque nous avons dû déployer notre ERP, en partie construit autour d’un système “développé” par une société française, nous sommes partis de zéro, rappelle Christophe Frankel. Pour devenir rapidement opérationnel, il convenait de retenir, dans un premier temps, les modalités les plus standards.» En conséquence, les systèmes d’information ne peuvent actuellement traiter que des flux libellés dans la monnaie unique.

Mais cette situation va prochainement évoluer. «Dans un souci de diversification tant de nos investissements que de notre base de créanciers, nous travaillons à une extension des capacités techniques de notre ERP», signale Christophe Frankel. Ce chantier devrait être finalisé au plus tard début 2016.

Rappels sur le FESF et MES

- Créé le 9 mai 2010, en pleine crise des dettes souveraines, le Fonds européen de stabilité financière (FESF) a été mis en place par les chefs d’Etat et de gouvernement de la zone euro afin de venir en aide aux pays en difficulté. Doté d’une capacité de prêt de 440 milliards d’euros, ce véhicule avait vocation, dès l’origine, à disparaître sur un horizon de trois ans. Face à un environnement économique et financier toujours aussi dégradé, les responsables politiques européens se sont rapidement décidés à déployer une structure pérenne.

- C’est dans ce contexte qu’est entré en vigueur, le 27 septembre 2012, le Mécanisme européen de stabilité (MES). Bénéficiant du statut d’institution internationale autonome, à la différence du FESF, celui-ci dispose d’un capital de 700 milliards d’euros – dont 620 milliards n’ont pas encore été «appelés» – et d’une capacité de prêt de 500 milliards d’euros. Outre les pays, il peut également procéder à la recapitalisation de banques.

- Même si, depuis juillet 2013, le MES est le seul organisme pouvant assister financièrement des Etats ou des banques en Europe, le FESF continue d’exister jusqu’à l’extinction des programmes d’aide irlandais, portugais et grec. De ce fait, le FESF n’est pas censé disparaître avant… 2054, la Grèce devant rembourser une dernière tranche à cette date.

- Depuis son lancement, le MES a octroyé 41,3 milliards d’euros à l’Espagne pour la recapitalisation du secteur bancaire, ainsi que 5,3 milliards d’euros à destination de Chypre.