L’EBITDA en IFRS devrait faire référence à un résultat avant amortissement des actifs corporels et incorporels à l’exclusion des dépréciations, à la différence de l’EBE.

Par Eric Tort, professeur des universités associé à l’IAE Lyon, docteur HDR en sciences de gestion, diplômé d’expertise comptable

En règles françaises, l’excédent brut d’exploitation (EBE) est issu des soldes intermédiaires de gestion (SIG). En référentiel international, l’Ebitda est un indicateur équivalent «non normalisé».

1. L’EBE issu des SIG en règles françaises

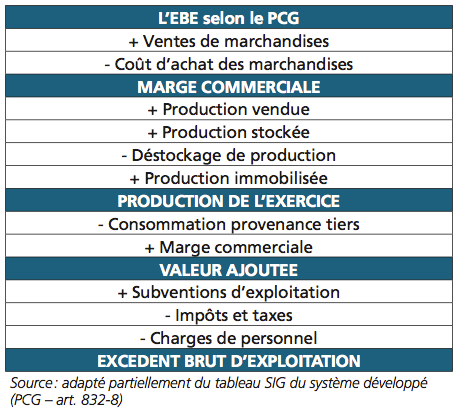

Conformément à l’article 810-7 du Plan comptable général, les entreprises peuvent adopter de manière facultative le système développé qui prévoit notamment la production d’un tableau des soldes intermédiaires de gestion (SIG). Celui-ci permet de mettre en évidence différents agrégats de formation du résultat net, à savoir : marge commerciale, production de l’exercice, valeur ajoutée, EBE, résultat d’exploitation, résultat courant avant impôts, résultat exceptionnel, résultat de l’exercice et PV/MV de cession d’actifs.

L’EBE est un indicateur de performance opérationnelle qui permet en outre de calculer la capacité d’autofinancement selon la méthode dite soustractive (PCG art. 832-9). A noter que les transferts de charge affectables viennent en déduction des charges correspondantes (ex. : charges de personnel, impôts et taxes).

Autrement dit, l’EBE ne tient pas compte des autres charges et produits (y compris quote-part d’opérations faites en commun), des dotations aux amortissements et provisions, des reprises et transferts de charges (non affectables), des charges et produits financiers, des charges et produits exceptionnels, de la participation des salariés et des impôts sur les bénéfices.

2. L’Ebitda en référentiel international1

L’Ebitda (earnings before interest, taxes, depreciation and amortization) vise à traduire la performance opérationnelle de l’entité indépendamment de sa politique de financement (coût de l’endettement financier), de sa politique d’investissement (dotations aux amortissements) et de la fiscalité assise sur les résultats (impôt sur les sociétés).