Après une année 2023 décevante sur le front des volumes, l’activité en matière de syndication de crédits a nettement rebondi l’an dernier en France. Le surcroît d’offre de liquidités a permis aux entreprises d’obtenir des conditions favorables.

Après avoir vu son activité toucher un point bas de dix ans en 2023, le marché européen de la syndication de crédit s’est sensiblement redressé l’an dernier. Dépassant 480 milliards d’euros, les montants levés par les entreprises non financières auprès de leur pool bancaire ont en effet progressé d’environ 25 % sur un an sur le Vieux Continent. Un rebond auquel les emprunteurs hexagonaux ont directement contribué. « Avec près de 70 milliards d’euros de volumes à fin novembre, le marché français de la syndication a crû de 45 % en rythme annuel », constate Benjamin Vaissié, responsable de la syndication loan corporate et acquisition chez Société Générale. Sur l’ensemble de l’exercice, les volumes devraient même excéder 80 milliards d’euros, plusieurs opérations de taille importante devant être finalisées avant les fêtes de fin d’année. « Une fois n’est pas coutume, le mois de décembre s’est révélé très chargé », fait remarquer Fabrice Yborra, head of EMEA corporate syndicate – managing director chez Natixis CIB.

Un meilleur mix d’opérations

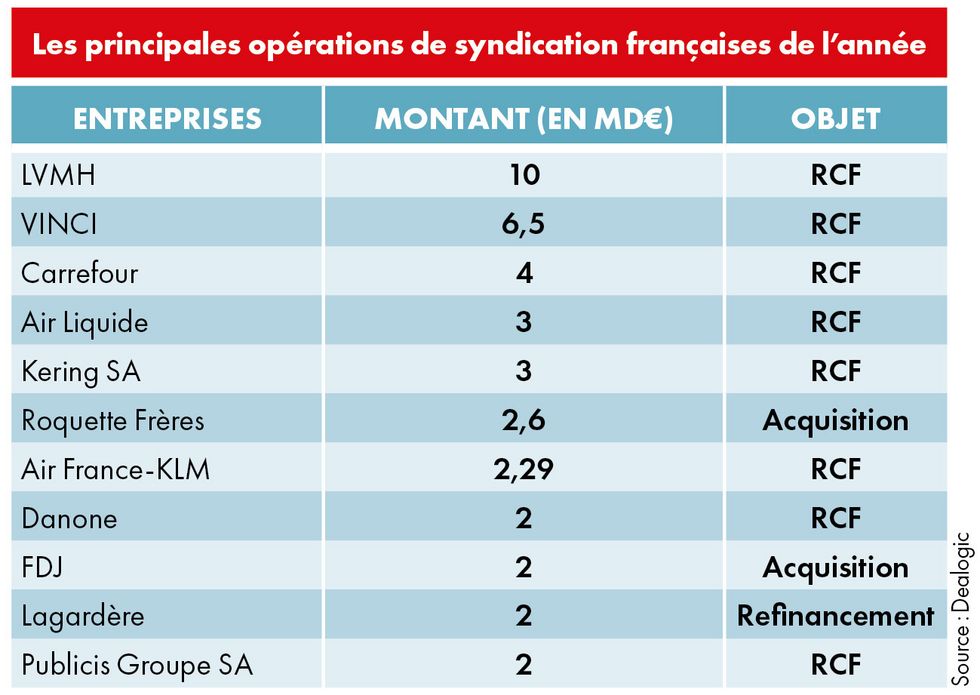

Autre motif de satisfaction aux yeux des professionnels du secteur, la centaine d’opérations conclues en 2024 – un nombre stable – s’est distinguée par une plus grande diversité. « Comme en 2023, de nombreux refinancements de lignes de crédit revolving ont été effectués, dont quelques-uns significatifs (10 milliards d’euros pour LVMH, 6,5 milliards d’euros pour Vinci, 4 milliards d’euros pour Carrefour…), indique Fabrice Yborra. Mais, parallèlement, l’activité a aussi été alimentée, surtout durant le premier semestre, par la mise en place de financements soit d’acquisition (FDJ pour le rachat du suédois Kindred, ITM Entreprises pour la reprise de magasins Casino, Roquette Frères pour l’acquisition de IFF Pharma Solutions…), soit liés à des réorganisations capitalistiques (filiales du groupe Vivendi, par exemple) ou à des opérations financières comme des introductions en Bourse (Exosens) ou retraits de la cote (SII…). »

Légère détente des spreads

Pour les entreprises, l’ensemble des syndications se sont déroulées dans des conditions favorables, malgré le contexte politique incertain depuis juin et l’annonce surprise de la dissolution de l’Assemblée nationale. « Sous l’effet d’une forte demande de la part des banques, qui continuent de disposer de liquidités abondantes, aucun décalage de calendrier n’a ainsi dû être opéré », relève Benjamin Vaissié. Profitant également de la diminution du coût de financement des établissements bancaires sur les marchés financiers, les marges (spreads) appliquées aux emprunteurs les plus solides – c’est-à-dire ceux de la catégorie investment grade (jusqu’à BBB-), voire ceux notés dans le haut de la catégorie high yield (BB+) – ont eu tendance à se stabiliser autour de 35 à 40 points de base en règle générale pour les lignes de sécurité dites « RCF », et à baisser d’une dizaine de points de base pour les prêts tirés. Sur le plan des maturités, quelques ajustements ont été observés, signe d’un total retour à la normale sur le marché de la syndication. « Certaines sociétés qui, à l’occasion de leur précédent refinancement, avaient bénéficié de RCF d’une durée de trois ans et avec deux options d’extension d’un an chacune ont obtenu, courant 2024, une maturité de 5 ans avec, en sus, deux années d’extension possibles », signale Benjamin Vaissié.

Quelques zones d’ombre, mais…

A en croire les banquiers, 2025 devrait débuter sur des bases solides. « Au regard des mandats que nous avons déjà obtenus et des projets de certains clients, le premier trimestre s’annonce très dynamique », assure Fabrice Yborra. Même si les établissements ont d’ores et déjà renforcé leur vigilance à l’égard de secteurs d’activité en difficulté, comme le bâtiment, la distribution et l’automobile, la bonne tenue de leur coût du risque en 2024 devrait le plus souvent se traduire par un statu quo des spreads, a minima durant les premiers mois de l’exercice. A moins que la situation politique ne continue de se détériorer. « En cas de nouvelle censure du gouvernement, le coût de financement des banques françaises sur les marchés risque, dans le sillage de celui de l’Etat, de se renchérir, ce qui se répercuterait quasi mécaniquement sur les marges des clients », prévient un professionnel.

Les sustainability-linked loans font moins recette

- Fin novembre, EDF annonçait la signature d’une facilité de crédit syndiquée de 6 milliards d’euros. Fournie par 36 établissements bancaires, cette ligne intègre trois indicateurs ESG (émissions directes de gaz à effet de serre, émissions de CO2 évitées et proportion de femmes parmi les équipes dirigeantes). Si d’autres groupes français ont également mis en place des crédits à dimension durable (dits sustainability-linked loans, SLL) l’an dernier, à l’instar d’Iliad, de Mirakl (plateformes de e-commerce) ou encore d’Unigrains, le recours à cet instrument a été moins marqué qu’au cours des années précédentes. « Les SLL ont représenté 34 % de la valeur du total de crédits syndiqués conclus en 2024 en Europe, contre 40 % environ un an plus tôt », fait remarquer Benjamin Vaissié, chez Société Générale CIB.

- Depuis la création des SLL en 2017 et le début de leur percée en 2019, il s’agit du premier recul observé au cours d’un exercice. Autre fait marquant, quelques sociétés qui s’étaient tournées vers ce type de structurations dans le passé ont décidé, à l’occasion de leur récent refinancement, de faire marche derrière.

- Selon les banquiers, de tels développements ne doivent toutefois pas être interprétés comme le signe d’un moindre intérêt des directions financières pour les thématiques durables. « L’ESG reste au cœur de la stratégie de nos clients, et le dialogue sur ce thème est toujours autant nourri », confirme Fabrice Yborra, chez Natixis. La crainte d’être accusés de greenwashing, d’une part, et la volonté d’attendre la publication des premiers rapports de durabilité instaurés par la directive européenne CSRD, pour retenir les indicateurs les plus pertinents, d’autre part, expliqueraient en partie le reflux des SLL. Preuve d’ailleurs que la solution n’est pas amenée à péricliter de sitôt, « une part significative des crédits syndiqués souscrits ces derniers mois contiennent une “clause de rendez-vous”, prévoyant de rediscuter à brève échéance de l’indexation du coût du financement existant à des objectifs RSE », indique Benjamin Vaissié.