Chute des levées de fonds, baisse des investissements, diminution du ticket moyen : le private equity, qui avait connu en 2021 et 2022 deux années de surchauffe, voit son activité freiner sensiblement depuis le début de l’année. La baisse pourrait s’accentuer en 2024, contribuant à accélérer la consolidation du secteur, les nombreux acteurs de petite taille se regroupant pour pouvoir se diversifier.

Une santé insolente malgré la crise : tel était le bilan du private equity il y a tout juste un an. Mais l’euphorie pouvait-elle vraiment perdurer dans un environnement macroéconomique et financier de plus en plus tendu, à mesure que la BCE augmentait ses taux, comme elle l’a fait à dix reprises depuis juillet 2022 ? Aujourd’hui, l’écosystème français du private equity, fort de 412 sociétés de gestion membres de France Invest – contre 320 début 2018 –, est touché par un ralentissement sensible de son activité.

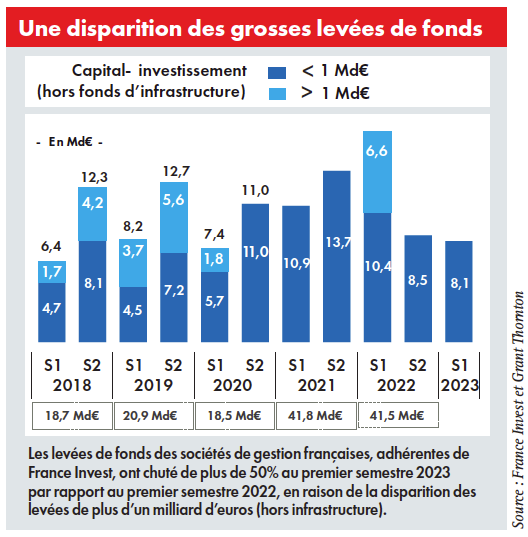

Au cours du premier semestre 2022, de grands acteurs du capital-investissement français tels qu’Astorg ou Eurazeo avaient procédé à des levées de fonds importantes, dépassant chacune le milliard d’euros. Ces levées de grande taille avaient totalisé 6,6 milliards d’euros, pour l’ensemble des gérants. Elles ont tout simplement disparu durant les six premiers mois de 2023, selon les données publiées le 18 octobre par France Invest et Grant Thornton. Certes, les fonds spécialisés sur le small et mid cap ont continué leur activité, mais cela n’a pas suffi à limiter la chute, qui atteint au total 52 % par rapport au premier semestre de 2022, à 8,1 milliards d’euros. « La machine du private equity s’est quelque peu grippée, le large cap est à l’arrêt, souligne Fabien Wesse, managing partner chez Cathay Capital. Mais les segments du small et mid cap restent actifs. »

«Compte tenu du ralentissement durable de l’activité, il faut s’attendre à ce que les fonds très spécialisés dans une seule activité rejoignent certainement des structures plus importantes, qui pourront ainsi se diversifier.»

Un montant moyen d’investissement en baisse

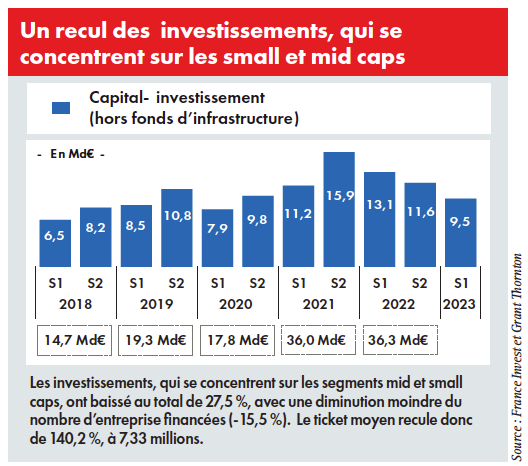

Ce diagnostic concernant les levées de fonds vaut aussi, logiquement, pour les investissements qui se concentrent désormais sur ces deux catégories. Le montant moyen des investissements a baissé en conséquence, passant de 8,46 millions sur les six premiers mois de 2022 à 7,33 millions au cours du premier semestre 2023. Leur valeur totale a en effet reculé de 27,5 %, à 9,5 milliards d’euros, tandis que le nombre d’entreprises concernées baissait seulement de 15,5 %, à 1 296. « Aujourd’hui, les deals concernent beaucoup plus des PME que des ETI, affirme Eddie Misrahi, président de Seven 2 (ex-Apax). Le marché le plus actif reste celui du LBO small cap. »

Si le nombre d’investissements a encore relativement peu baissé, cette tendance pourrait s’accentuer. « Nous sommes devenus très sélectifs dans nos acquisitions, et il y a beaucoup moins d’opportunités sur le marché », relève Eddie Misrahi, qui traduit là un sentiment général. Les entreprises cibles deviennent de moins en moins nombreuses car les investissements se concentrent sur certains secteurs, aptes à tirer leur épingle du jeu dans le contexte économique actuel. « S’agissant des acquisitions, il semble que seuls quelques secteurs concentrent l’attention, comme la santé, l’éducation ou encore le software, estime Fabien Wesse. Les comités d’investissement se montrent, de manière générale, beaucoup plus prudents, dans un marché beaucoup plus polarisé qu’il y a un an : soit l’entreprise se trouve dans un “bon” secteur, et le deal peut avoir lieu, soit le secteur est moins porteur, et le process a du mal à se conclure. » Cette tendance a pour conséquence une réduction du nombre d’entreprises éligibles.

Les entreprises cibles doivent en outre pouvoir afficher des perspectives de croissance élevée. « Les entreprises ciblées aujourd’hui affichent des croissances fortes, relevant de thématiques comme la transition énergétique ou la cybersécurité, souligne Emmanuel Laillier, directeur du private equity chez Tikehau Capital. Sur de telles thématiques, si l’on cible des entreprises pouvant parvenir à une croissance organique annuelle comprise entre 15 et 25 %, à laquelle on ajoute de la croissance externe, financée par un endettement modéré, le business model fonctionne toujours très bien. Il n’est pas déstabilisé par la hausse des taux, et il est toujours possible d’obtenir des TRI élevés pour les investisseurs en private equity. »

Un appel aux banques en cas de manque de liquidités

Les fonds les plus importants ne font pas face, aujourd’hui, à des problèmes de liquidité. « Même si la collecte s’est ralentie, les plus grands fonds ont encore beaucoup de “dry powder ”», relève Andrey Nikolaev, chef d’équipe institutions financières chez S&P Global Ratings. Ce n’est pas le cas des sociétés de gestion de petite taille. « Les plus faibles vont se tourner vers l’endettement, pour pouvoir soutenir les sociétés en portefeuille, estime Andrey Nikolaev. Il y a peu de leverage au niveau des fonds eux-mêmes, les banques peuvent donc avoir intérêt à accorder des financements à ce niveau, la dette étant sécurisée par les actifs du fonds. »

Des valorisations apparemment stables

Voilà pourquoi, en dépit de la hausse des taux d’intérêt, les valorisations de ces entreprises performantes, appartenant à des secteurs privilégiés par les investisseurs, ne baissent pas. « Il n’y a pas de baisse des prix pour les secteurs en croissance, soutenus par des mouvements de fond (transition énergétique, et plus généralement finance durable, cybersécurité…), relève Emmanuel Laillier. En revanche, pour les autres activités, la tendance est à une baisse des valorisations de 15 à 20 %. Deux éléments vont se conjuguer à l’avenir pour freiner le dynamisme de ces entreprises : des taux d’intérêt élevés, l’inflation ne disparaissant pas du jour au lendemain, et une croissance économique faible. »

Pourquoi les valorisations moyennes restent-elles alors quasiment stables, à un niveau élevé ? L’indice Argos Wityu fait état d’un prix moyen d’acquisition par les fonds équivalent à 10,3 fois l’Ebitda au deuxième trimestre, en légère baisse seulement par rapport aux trois mois précédents, et restant supérieur à celui consenti par les acquéreurs stratégiques (9,6 fois). En fait, si « les multiples restent élevés pour les bons actifs dans les secteurs jugés attractifs », comme le note Fabien Wesse, les vendeurs d’actifs moins appréciés n’acceptent pas encore de baisser leurs prix, ce qui fausse l’évaluation du marché.

« Globalement, on ne constate pas encore vraiment de baisse des valorisations, mais il y a un biais dans leur calcul, relève François Jerphagnon, membre du directoire d’Ardian France et responsable d’Ardian Expansion. En effet, le prix ne reflète que certaines transactions, celles qui vont jusqu’au bout, s’agissant de belles sociétés en croissance et résilientes. Pour les autres, il n’y a pas de prix, puisque l’opération n’a pas abouti », notamment en raison du refus de vendeur d’accepter une baisse de la valorisation. De fait, dans le marché actuel, comme le note Fabien Wesse, « la valorisation n’est pas la variable d’ajustement ».

« La machine du private equity s’est quelque peu grippée, le large cap est à l’arrêt ; mais les segments du small et mid cap restent actifs»

Des levées de fonds plus complexes

Dans ce contexte, les sorties de portefeuille deviennent plus délicates pour les fonds. « N’arrivent sur le marché que de très belles sociétés, souligne Eddie Misrahi. Ainsi, nous n’avons procédé à aucune sortie depuis le début de l’année. » Cette diminution des cessions peut amener certains fonds à manquer de liquidités, alors même que leurs sociétés en portefeuille font face à des besoins de capital. Ce n’est certes pas le cas pour les fonds plus importants, mais certains acteurs de taille plus petite pourraient être concernés par cette problématique, et faire appel à la dette bancaire (voir encadré p.9). En outre, des fonds de continuation sont mis en place : les sociétés de gestion créent de nouveaux fonds reprenant des actifs du fonds précédemment constitué, ce qui permet d’assurer la liquidité du premier véhicule sans avoir à céder un actif éventuellement avec une moins-value, puisque la cession a lieu en interne. « Beaucoup de fonds qui refusent d’admettre la baisse des valorisations cherchent les moyens de repousser les cessions, en ayant recours par exemple à des fonds de continuation », note José Gonzalo, directeur exécutif au sein de la direction Capital Développement de Bpifrance.

Mais il en résulte une baisse de la rentabilité pour les investisseurs ayant investi dans la société de gestion, qui hésiteront à remettre au pot lors du lancement de nouveaux fonds. Plus généralement, le contexte économique et l’évolution des portefeuilles d’investisseurs de premier rang, comme les assureurs, rendent plus complexes les levées de fonds. Ces derniers ont en effet vu la valeur de leurs actifs baisser, à la suite du krach obligataire : le private equity, dont la valorisation n’a pas diminué, prend en conséquence une part croissante et trop importante dans leurs bilans, ce qui freine leurs nouveaux investissements dans cette classe d’actifs.

Alors que le gâteau se rétrécit, les gérants les mieux installés ont plus de chances de maintenir les flux vers leurs fonds. « On assiste à un “flight to quality” dans un contexte de baisse générale des allocations en private equity, la plupart des investisseurs renforçant leurs placements auprès des meilleurs gérants », souligne François Jerphagnon. Mais même pour ces derniers, la situation se tend, dès lors qu’il s’agit d’attirer de nouveaux investisseurs. « Les fonds qui montrent un solide track record continuent à lever de l’argent auprès de leurs LPs (Limited Partners) historiques, avec des taux de “re-up” (réinvestissement) qui demeurent élevés, mais rencontrent davantage de difficultés à initier de nouvelles relations, estime Fabien Wesse. Dans un contexte économique plus incertain, rares sont les investisseurs se montrant disposés à prendre le risque de proposer à leur comité de prendre des parts dans un nouveau fonds. »

Or, du côté des gérants, maintenir une activité dans le private equity passe par des levées de fonds régulières. « La bonne marche du business model du private equity suppose pour les gérants des levées de fonds récurrentes, relève François Jerphagnon. Si l’environnement économique ne s’améliore pas vraiment, les futures levées de fonds pourraient être difficiles pour certains acteurs avec un faible track record, ce qui aura un impact direct sur les frais de gestion, et donc les revenus. Pas dans l’immédiat, mais, à terme, certaines sociétés de gestion pourraient se trouver en situation délicate. » D’autant que c’est un véritable cercle vicieux qui peut alors s’enclencher : « certains acteurs vont avoir des difficultés à lever des fonds, les rendements vont donc se tasser, ce qui va entraîner de nouvelles difficultés à lever », souligne Emmanuel Laillier.

Un impératif de diversification

La situation délicate de certains gérants devrait contribuer à alimenter un mouvement de consolidation du secteur. « La consolidation du private equity, qui a commencé, notamment aux Etats-Unis avec le rachat d’ECP par Bridgepoint, alors qu’en Europe la société néerlandaise Dif a été acquise par CVC, va s’accélérer, estime Emmanuel Laillier. Ce sera le cas pour les petites sociétés de gestion. » C’est en songeant aux gérants de petite taille que Dominique Gaillard, ex-président du directoire d’Ardian France a créé Armen, société à mission créée cette année qui se donne pour but de lever des fonds afin d’investir dans des sociétés de gestion et de les regrouper.

Des gérants trop spécialisés vont ainsi notamment se regrouper. « Beaucoup de fonds se spécialisent, alors que c’est la diversification qui permet la composition d’un portefeuille d’investissements équilibrés », souligne Renald Bejaoui, managing director chez Alvarez & Marsal. Mais cela suppose toutefois une taille critique. « Les grands fonds tirent leur épingle du jeu et parviennent à concilier des compétences opérationnelles et sectorielles pointues – disposant de trés bons collaborateurs ainsi que de la capacité à mobiliser les meilleurs conseil, estime Renald Bejaoui. Il y a clairement une prime aux mieux installés. »

La baisse du marché pourrait contribuer à cette consolidation. « Compte tenu d’un ralentissement durable de l’activité – le marché du private equity pourrait encore baisser en 2024, avec une raréfaction des dossiers –, il faut s’attendre à ce que les fonds très spécialisés dans une seule activité rejoignent certainement des structures plus importantes, qui pourront ainsi se diversifier », affirme José Gonzalo.

Les gérants parmi les plus importants ont en tête cet impératif de diversification. La société d’investissement Wendel a amorcé le mouvement, annonçant le 17 octobre l’acquisition du spécialiste du mid market IK Partners, pour accéder au métier de la gestion pour compte de tiers, tout en réfléchissant également à des investissements chez des gérants de private equity et de dette.