La société spécialisée dans les technologies médicales, Medtech, vient de lever 13,6 millions d’euros auprès d’un investisseur asiatique. Une opération pour laquelle elle a utilisé un type d’obligations convertibles qui gagne en popularité en France : les Ocabsa.

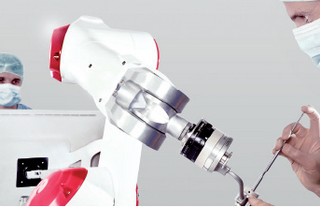

Introduite en Bourse il y a deux ans, la société spécialisée dans la robotique chirurgicale Medtech (6,5 millions d’euros de chiffre d’affaires en 2014/2015) a bouclé début novembre une levée de fonds originale à plusieurs titres. D’une part, l’entreprise toulousaine a utilisé un produit financier qui commence tout juste à percer en France, les obligations convertibles assorties de bons de souscription d’actions (Ocabsa).

De l’autre, elle a séduit un investisseur asiatique, fait rare pour une société de cette taille.

A la recherche d’un partenaire stratégique

Souhaitant accélérer son déploiement commercial à l’international et développer de nouveaux produits, Medtech avait estimé au printemps dernier qu’il lui faudrait récolter entre 10 et 15 millions d’euros pour mener à bien ses projets. A l’instar de la plupart des jeunes entreprises spécialisées dans les technologies médicales, la société n’est pas encore rentable. Elle ne souhaitait donc pas alourdir son endettement, qui s’élevait au 30 juin 2015 à 568 000 euros. De ce fait, elle a d’emblée opté pour une augmentation de capital. Pour autant, Medtech tenait absolument à limiter la dilution de ses actionnaires historiques, à savoir le fondateur et le management de l’entreprise (qui détenaient environ un tiers du capital avant l’opération), ainsi que Bpifrance, les fonds Newfund, Soridec et Midi Capital (qui représentent ensemble également un tiers de l’actionnariat). Plutôt que de procéder à une émission d’actions nouvelles, qui les auraient dilués immédiatement – d’autant plus que les entreprises de cette...