L’exception japonaise n’est plus. En pleine trêve de Noël, alors qu’elle semblait encalminée depuis plus de dix ans dans une politique de taux zéro, à rebours des autres banques centrales de la planète, la Banque du Japon a pris les marchés par surprise en relevant le seuil potentiel de rendement des obligations d’Etat à dix ans à 0,5 %. Celui-ci était auparavant limité à 0,25 % par le biais d’un mécanisme de contrôle de la courbe des taux (yield curve control) définissant une bande de fluctuation acceptable entre - 0,25 et + 0,25 %.

« Ce revirement est inattendu, mais il est une réponse logique à une inflation qui commence à avoir un impact politique négatif tant elle pèse sur le pouvoir d’achat des Japonais, qui n’y sont pas habitués », explique Frédéric Rollin, conseiller en stratégie d’investissement chez Pictet AM. L’inflation a en effet atteint 3,7 % en octobre dans le pays, son plus haut niveau depuis 1991. « La vraie détonation vient du timing de cette annonce, que les marchés attendaient plutôt pour le deuxième trimestre 2023, après le départ de l’actuel gouverneur de la Banque du Japon, Haruhiko Kuroda », poursuit l’économiste.

Si le passage de 0,25 à 0,5 % n’est que symbolique du point de vue chiffré, le renversement de tendance a suscité nombre d’interrogations. Ajustement technique ou changement complet de philosophie ? Les stratégistes de LBPAM penchent pour la première explication. « Nous pensons qu’il s’agit, pour la BoJ, de rendre sa politique de contrôle de la courbe des taux soutenable plus longtemps, plus que d’une volonté de commencer à sortir de sa politique ultra-accommodante », tempèrent-ils dans une note.

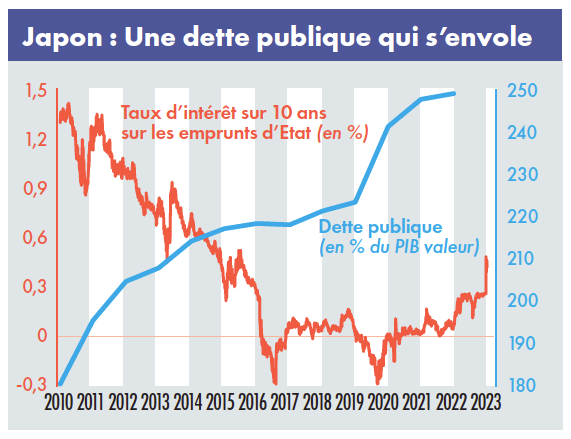

Natixis partage ce point de vue. « Il ne faut pas surestimer la portée de ce mouvement, estime son chef économiste, Patrick Artus, dans une analyse. Compte tenu du niveau de l’endettement public du Japon, la marge de manœuvre pour accroître les taux d’intérêt à long terme est limitée. » Le plus grand risque pour le pays serait de voir les salaires accélérer nettement. « La Banque...